Деньги ЕНПФ: наши внуки будут работать на еду для нас?

Собранные в Едином накопительном пенсионном фонде триллионы тенге в последнее время все активнее пускают на кредитование казахстанской экономики. И у экспертов на этот счёт достаточно противоречивые взгляды. С одной стороны, конечно, кто, если не сами казахстанцы заинтересованы в том, чтобы в Казахстане строились и расширялись производства, с другой – наша экономика далека от мировых идеалов надежности. Но куда ещё вложить деньги будущих пенсионеров, чтобы у них была достойная старость? Об этом «Голос народа» решил поговорить с экспертами финансового рынка.

Активы ЕНПФ перевалили за 18 трлн тенге. Сумма на самом деле огромная, уже сопоставимая с общим бюджетом страны.

К примеру, в 2024 году Казахстан запланировал доходную часть республиканского бюджета на уровне 20,2 трлн тенге.

При этом дефицит бюджета оценивается на уровне 3 трлн тенге.

В этом году на кредитование казахстанских компаний из ЕНПФ решено направить 1,5 трлн.тенге. часть этих денег уже потрачено на покупку новых вагонов для КТЖ, часть – на покупку акций Air Astana, часть планируется направить на строительство канализационно-очистных сооружений в казахстанских городах. Что дальше?

Инвестируем как прежде, но без контроля

Финансист, глава крупного казахстанского банка Галим Хусаинов в начале разговора подчеркивает: траты денег ЕНПФ на казахстанскую экономику вообще-то далеко не ноу-хау.

«Согласно инвестиционной декларации ЕНПФ, не менее 20% денег они должны держать в государственных ценных бумагах, как правило — Минфина. То есть, ЕНПФ выкупает ГЦБ, эти деньги попадают в бюджет нашей страны и точно также инвестируются в инфраструктуру, зарплаты и все остальное», — подчеркивает он.

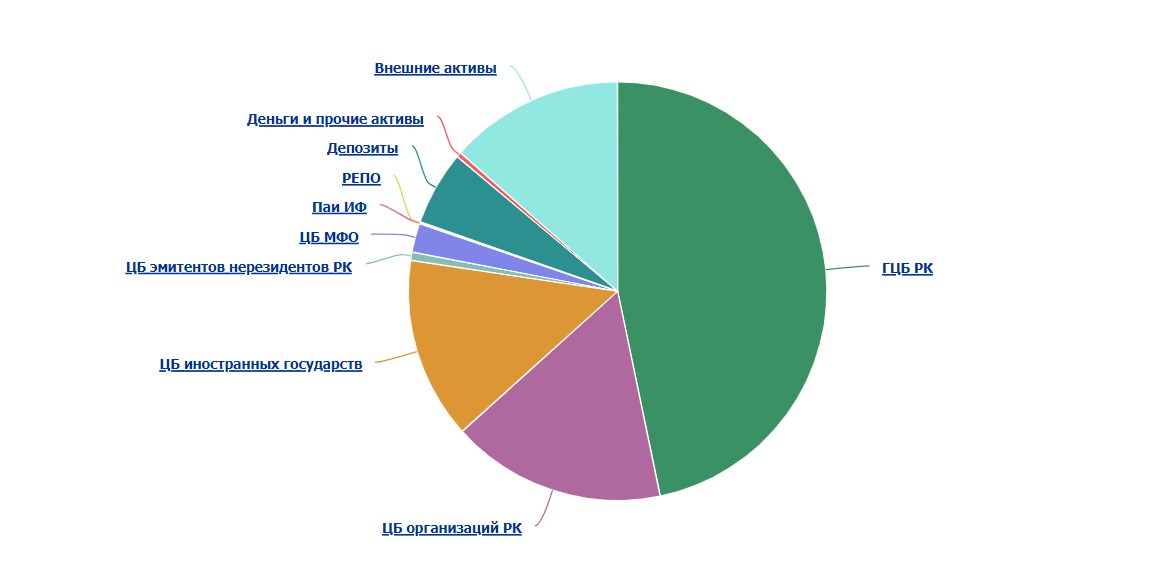

Для понимания масштабов просто цифры: в 2023 году Минфин выпустил ГЦБ на 8 трлн. тенге. В инвест портфеле ЕНПФ сумма инвестиций в ГЦБ достигла 7,91 трлн. тенге. То есть, именно ЕНПФ является институциональным инвестором казахстанского правительства. Проще говоря – основным «спонсором» его нужд и хотелок.

Покупает ЕНПФ и бумаги квазигоссектора, просто это направление в текущем году решено расширить.

Казахстан ежегодно выпускает государственных ценных бумаг

«Ключевая проблема, которая здесь может проявиться – это иной уровень контроля. Потому что бюджет страны утверждается парламентом и президентом, а бюджет фининститута – его правлением. Второй минус в том, что деньги будущих пенсионеров идут в квазигосударственный сектор, а его ценные бумаги по рейтингу чуть ниже, чем государственные», — объясняет Галим Хусаинов.

При этом, как подчеркивает финансист, у ЕНПФ пока просто нет возможности инвестировать куда-то ещё. Ведь вложение пенсионных денег, во-первых, строго регулируется законом, а, во-вторых, нужны очень высокие компетенции для принятия тех или иных решений.

К примеру – многие казахстанцы были бы «за», если бы их будущие пенсии вложили в мировых гигантов, но опытный финансист находит идею сомнительной.

«Смысла вкладывать в уже дорогие компании типа «Tesla» или «Apple», возможно, нет никакого, потому что они уже дорогие. Тут надо смотреть, анализировать макротренды и тщательно просчитывать. Кроме того, нельзя забывать о том, что пенсионные отчисления поступают в тенге, пенсии мы платим тоже в тенге, насколько разумно в данном случае делать инвестиции в долларах? Опять же, надо считать. И третье. Акции всегда являются более рискованным инструментом инвестирования, нежели другие. Поэтому, если мы хотим заняться именно таким инвестированием, то надо, чтобы была соответствующая квалифицированная команда, должны быть чётко встроенные процедуры и очень сильный риск-менеджмент. Потому что в противном случае мы рискуем столкнутся с крайне негативными последствиями и очень сильно уйти в минус. Но если речь идёт о пенсионном фонде, то тут, конечно, любые решения по изменению инвестиционной декларации должны серьёзно обсуждаться с привлечением широкого круга экспертов», — говорит Галим Хусаинов.

Отличная схема, но только в теории

В целом, идея взять деньги из ЕНПФ и направить их на кредитование тех направлений экономики, на которые не хватило республиканского бюджета видится, наверное, весьма заманчивой.

Тем более что, чисто теоретически, выгодным это будет всем казахстанцам.

Логично же: государство через различные фининституты занимает деньги у пенсионеров, строит новое производство, оно начинает платить налоги и, что важно – создает новые рабочие места. В итоге деньги в ЕНПФ не только вернулись, но и преумножились, ведь эти предприятия платят зарплату, с которой работники отчисляют проценты все в тот же ЕНПФ.

Финансовый аналитик Расул Рысмамбетов согласен, что в теории такая схема имеет право на существование. Но она моментально становится не такой уж привлекательной, если вспомнить о состоянии казахстанской экономики.

«Наша экономика не в самом лучшем состоянии, поэтому инвестирование в казахстанские компании подчас может быть чрезвычайно рискованным», — говорит он.

Каждый инвестор, прежде чем вложить куда-то капитал, анализирует инвестиционный рейтинг компании. Он не может быть выше инвестрейтинга страны. У Казахстана страновой рейтинг ВВВ (Ваа). Это значит, что мы по мировым меркам – середнячки, вкладывать можно, но риски невозврата инвестиций в долгосрочной перспективе имеются.

А пенсионные деньги, как напоминает Расул Рысмамбетов, это очень «длинные инвестиции».

«Инвестирование пенсионных активов – это особый вид инвестиций, который всегда стоит особняком. Эти деньги никогда не инвестируются ради большой прибыли, главная задача здесь – сохранить капитал. Поэтому пенсионные фонды очень часто инвестируют активы в акции и облигации, недвижимость и другие активы с длинным сроком окупаемости. В этой связи, к примеру, может быть выгодным вложение в строящийся нефтехимический завод», — объясняет он.

Кроме того, есть большие вопросы по доходности казахстанских государственных ценных бумаг, в которых на данный момент хранятся более 40% всех денег будущих пенсионеров.

Как бы нам не стать американскими нефтяниками…

На страновой рейтинг Казахстана обращает внимание и финансовый аналитик Андрей Чеботарев.

Кроме того, часть инвестиций видятся несколько спорными с точки зрения независимости инвестора.

«Председатель ЕНПФ не может прийти в Нацбанк и сказать что-то типа: «Ребята, мне надо обеспечить в следующем месяце/году такую-то доходность, поэтому я вкладываю деньги в такие-то компании». Скорее всего, инвестиционную полиику ЕНПФ определяет Нацбанк и это – не совсем правильно. Потому что, к примеру, в покупке акций Air Astana, на мой взгляд, есть конфликт интересов. ЕНПФ купил их через биржу KASE, в которой Нацбанк является мажоритарным акционером с пакетом акций в 46%. И на KASE это был единственный институциональный инвестор, который получил акции. Таким образом, в битве МФЦА и KASE Нацбанк сыграл на стороне своей бирже, чтобы та похвасталась привлечением нового инвестора», — говорит Андрей Чеботарев.

При этом, даже если все инвестиции ЕНПФ в казахстанскую экономику происходят на вполне рыночных и прозрачных условиях, как уверен эксперт, они крайне рискованны для будущих пенсионеров.

«Инвестиционный портфель ЕНПФ очень слабо диверсифицирован по стране – в нём уже 42% облигаций Минфина, теперь же мы к ним добавили ещё и вложения в казахстанский квазигос: акции Air Astana и так далее. Это плохо. Потому что если в Казахстане случится кризис, то эти деньги будут обесцениваться. Простой пример. Когда в 2020 году в мире был нефтяной кризис, американские нефтяники столкнулись с очень большой проблемой. Из-за падения спроса, и как следствие, цен на нефть, пришлось сократить добычу и разработку новых месторождений. Это привело к массовому сокращению сотрудников. А эти сотрудники ещё и вкладывали собственные деньги в свои же компании, купив простые акции. Это вполне логичный шаг: ты в компании работаешь, веришь в её надежность, поэтому покупаешь её акции. Но в этот момент люди лишались, во-первых, работы и доходов, во-вторых, части накоплений, потому что акции обесценились. Поэтому вкладывать все деньги казахстанцев в казахстанские компании – плохая идея», — объясняет он.

Как переживает финансовый аналитик, такой подход может закончиться тем, что у будущих пенсионеров будет мизерная пенсия. Что дальше? Отказ от накопительной системы и возврат к дейстовавшей когда-то солидарной? Многие казахстанцы, кстати, такую пенсионную реформу считают вполне здравой.

«Возврат к солидарной пенсии – самое плохое, что может с нами произойти. В этом случае мы обречем наших детей содержать нас и, по сути, распишемся в собственной финансовой несостоятельности. Солидарная пенсия – это своеобразная финансовая пирамида: действующие работники оплачивают существование тех, кто работал до них. Или не работал, с учетом того, что в Казахстане высок процент зарплат «в конвертах». Вопрос в том, кто будет платить пенсию нашим детям? Наши внуки? Сейчас в Казахстане хорошая рождаемость, но так может быть не всегда. Например, в России и Беларуси уже сейчас на одного рабочего приходится два пенсионера и тенденция усиливается. Из чего платить в этом случае пенсию?» — предлагает казахстанцам задуматься о благополучии потомков Андрей Чеботарев.

Между тем, о том, что в сложившейся модели пенсионного обеспечения явно что-то не так, уже говорят не только независимые эксперты, но и председатель Нацбанка Тимур Сулейменов.

«Текущий дизайн и структура пенсионной системы не позволят получать большие выплаты будущим пенсионерам. Пенсионная система нуждается в реформах, но не в немедленных, здесь и сейчас, а в дальнейшем. Наши долгосрочные модели показывают, что понадобится провести некоторые изменения», — заявил он в ходе последней встречи с журналистами.

Напомним, ранее мы писали о том, насколько рентабельными для будущих пенсионеров будут инвестиции ЕНПФ в коммунальную инфраструктуру, а также обсуждали с экспертами перспективы на безбедную старость пока ещё молодых казахстанцев.